Ya en el año 2011 se podía ver el resultado de la crisis y el salvataje a los bancos, como también los efectos en el ingreso y su repartición en el país norteamericano. Donde, por un lado, la gran mayoría de la población desempleada a raíz de la crisis había consumido sus ahorros, sufría con salarios que no aumentan y terminaba por ver como sus inversiones inmobiliarias se reducían a nada. Y, en cambio en el otro, toda posible pérdida en inversiones bursátiles realizada por el 1% superior hasta antes de la crisis se recuperaron bastante bien y a buen ritmo luego de la crisis. Además, los sueldos y bonos por desempeño de los altos ejecutivos financieros, salvo por un descenso en 2008, crecieron sin problemas hasta alcanzar en 2010 el mismo ratio de diferencia de 243 a 1 que tenían con el ingreso de un trabajador común hasta antes de la crisis (Stiglitz,2012). La realidad es que, según el último informe de la oficina censal estadounidense, el país presentó en el año 2019 la desigualdad de ingreso más grande de los últimos 50 años […] La situación que enfrenta hoy la ciudadanía estadounidense resulta peor a la vivida antes de la crisis.

por Felipe Aguilar Mimica

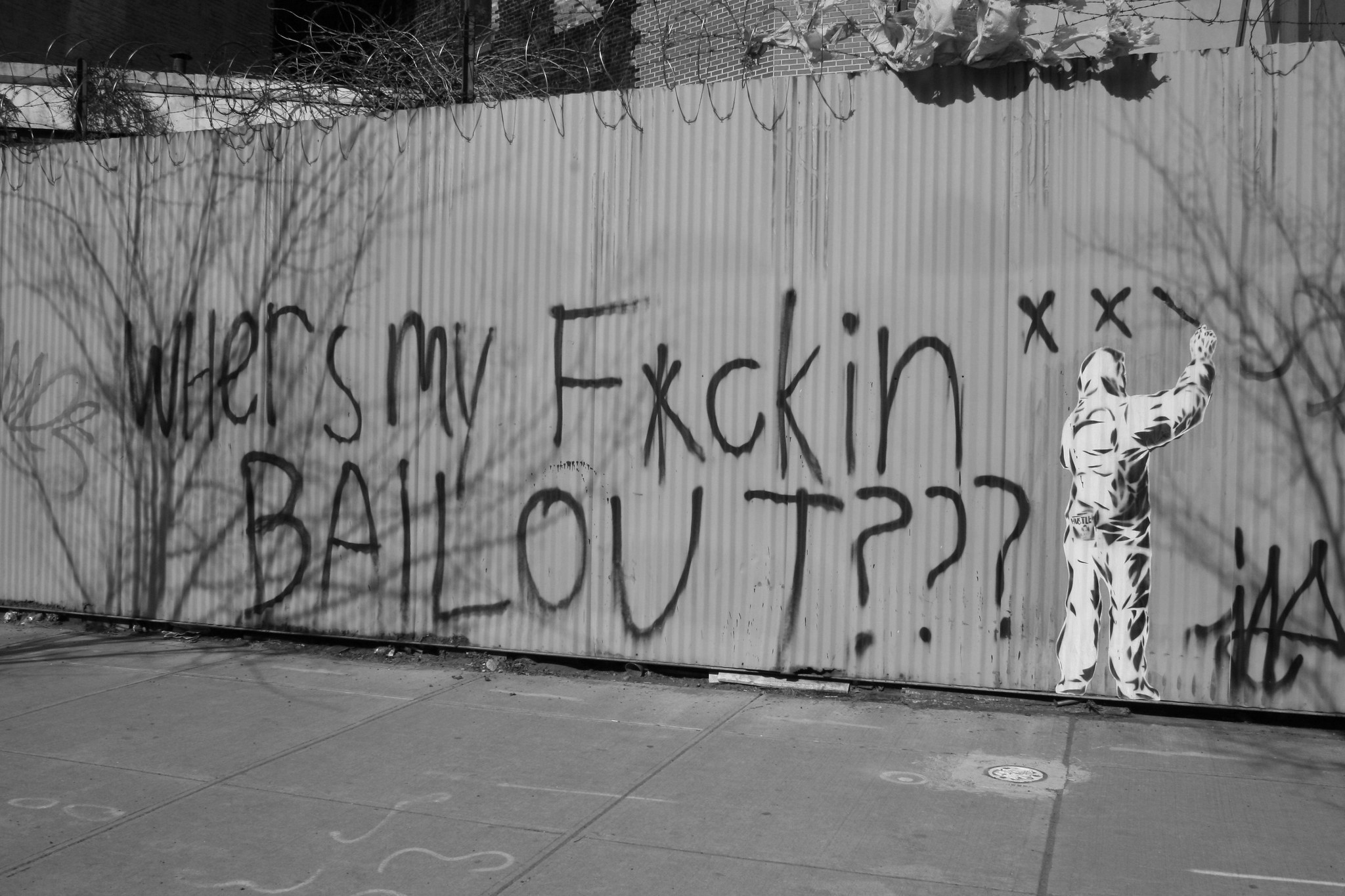

Imagen / Bailout. Fuente: Flickr.

El mundo, y sus morosos gobiernos, se enfrentan a una de las pandemias más importantes de los últimos dos siglos, donde la magnitud de las consecuencias para la economía de las familias y el gran capital aun está en desarrollo. A raíz de las extremas, pero necesarias, medidas que han tomado los gobiernos para frenar la propagación del virus como, por ejemplo, cerrar las fronteras o negar la libre circulación, los grupos controladores de aerolíneas han manifestado a la opinión pública la necesidad de contar con apoyo estatal para evitar inminentes quiebras. Algo que no resulta novedoso, y es que, frente a crisis económicas relevantes de el último tiempo, el capital ha recurrido al Estado deudor para continuar a flote. Sin ir más lejos, la crisis subprime del 2008 no debería haber dejado en pie a los bancos más importantes de EE. UU. sino hubiese sido por la controvertida ayuda estatal entregada en ese entonces. Esta, fue asumida por la misma ciudadanía que había sido estafada e incentivada a adquirir deuda hipotecaria por los bancos. La misma que se encontró sin casa, y con una crisis económica en su núcleo familiar no solventada de manera decidida por el Estado y su gobierno. ¿Cómo enfrentarán los Estados estos nuevos llamados de salvataje por parte de las aerolíneas? ¿Qué lecciones se pueden extraer de este caso? ¿Cómo enfrentará el Estado de Chile las presiones por parte de LATAM de un salvataje estatal? Lo propuesto en este texto tiene que ver con deudas, sustentabilidad y participación de la propiedad de una de las compañías más grandes del país.

1. Del Estado Deudor

Una de las grandes mutaciones que vivió el Estado chileno en el último tercio del siglo XX, tras la transición desde el keynesianismo a la filosofía neoliberal, tuvo que ver con una nueva concepción sobre el rol del gobierno y su capacidad de tomar decisiones frente a la emisión de dinero, la inversión en empresas estatales, sus políticas de gasto o sobre su capacidad de endeudamiento. Y es que, sin ir más lejos, el consenso de Washington obligó a los países en vías de desarrollo a adoptar políticas de liberalización completa de sus mercados, contar con bancos centrales autónomos, tener un control estricto del gasto fiscal, privatizar empresas estratégicas, entre otras cosas. Además, atendiendo al giro mundial, en donde lo “importante” era recuperar a las economías después de tiempos económicos difíciles, los gobiernos comenzaron paulatinamente a bajar los impuestos al capital y la renta, a la vez que hacían esfuerzos, o imposiciones, para reducir el gasto fiscal. Dado que la definición sobre el gasto del Estado se enfrenta a diferentes grupos de presión, compromisos e intereses, la reducción del gasto no puede alcanzar a la merma de ingresos producida por la baja de impuestos en el mediano plazo. Así, los gobiernos se vieron en la necesidad de recurrir a la deuda para responder a sus necesidades, donde claramente ya existían instituciones dispuestas a negociar estas ayudas (FMI, Banco Mundial, gran capital internacional). El Estado deudor, en palabras de Wolfgang Streeck (2016): “cubre una gran y posiblemente creciente parte de sus gastos a través de préstamos antes que recaudar impuestos, acumulando por tanto una montaña de deuda que tiene que financiar con una parte cada vez mayor de sus ingresos”. Como ya es sabido, el gasto perjudicado sería el correspondiente a derechos sociales, terminando con las lógicas imperantes desde la posguerra de alta tributación y alto gasto en salud, educación y pensiones.

Ya entrado el siglo XXI, los gobiernos han tenido que enfrentarse a los resultados de la baja de impuestos arrastrada desde los años ochentas y las crecientes demandas ciudadanas por una mayor regulación de los mercados y aumento del gasto estatal. Tormenta perfecta. Ya que el capital y las fuerzas conservadoras utilizan todas las herramientas, y favores, a su disposición para evitar reformas tributarias que agraven más sus utilidades, como también boicotear cualquier intento de aumento del gasto público. Sumado a esto, el ojo crítico de las calificadoras de riesgo que elevan una imagen negativa de los países cuando estos aumentan sus deudas y no siguen al pie de la letra la disciplina fiscal. Ese tipo de rankings y categorizaciones impacta en la capacidad que tengan los gobiernos para atraer inversión extranjera directa que genere empleo, como también para conseguir tasas realistas, y justas, a la hora de cotizar préstamos en los mercados internacionales. Por si fuera poco, los créditos que facilita el FMI para países en vías de desarrollo llevan consigo obligaciones estrictas de reducción de gasto. Problema de peso para los gobiernos. Basta con ver el caso de Moreno en Ecuador o Macri en Argentina.

2. La crisis y el salvataje

Bajo el contexto de un Estado deudor, vale la pena analizar el salvataje contemporáneo más importante de nuestro siglo, lo que podría dar luces de los efectos, en el mediano y largo plazo, de desembolsar dinero de los contribuyentes cuando el capital pone soga al cuello a los gobiernos.

La crisis subprime resultó ser el momento culmine de un capitalismo financiero desregulado, con ansias infinitas de utilidades, bajo un consenso fáctico que llamó a considerar a los servicios financieros como creadores de valor. Esto le valió comenzar a ser considerado en el cálculo del PIB, donde, dado su crecimiento desregulado durante la década de los noventas y principios de los dos mil, entregó a los gobiernos la ilusión de estar haciendo crecer a la economía, al ver su indicador de generación de riqueza crecer impulsado por las finanzas (Mazzucato, 2019). Además, a raíz del atentado a las torres gemelas el 11 de septiembre de 2001, los principales bancos centrales del mundo presentaban tasas de interés bajas, lo que permitió que la liquidez monetaria se acrecentara. Sumado a esto, los bancos comenzaron a conceder créditos hipotecarios con bajos requisitos, incluso sin la necesidad de presentar estrictos respaldos financieros que demostraran la capacidad de adquirir deuda. El lema era que había muchas oportunidades para invertir y era momento de aprovecharlas. Esto generó un nuevo tipo de trabajador medio que podía contar con capital inmobiliario, y toda la transformación cultural que aquello conlleva, a la vez que comenzó a gestar una burbuja inmobiliaria que afectó enormemente en la valoración y precios que presentaban las propiedades. Mientras esto pasaba, la industria financiera creaba distintos tipos de productos que apostaban al riesgo de pago de estos créditos hipotecarios. Como la ilusión de la liquidez y la regulación estatal era nula, estos activos adquirieron elevados precios y se transaban entre grandes compañías financieras. Pero resulta que, a medida que se fue recuperando la economía estadounidense, las tasas de interés aumentaron, la liquidez disminuyó, las personas ya no podían pagar las hipotecas, las viviendas disminuyeron su valor y todos los activos financieros, ahora sin valor, hicieron quebrar a los bancos, desplomando la economía mundial. La posibilidad cierta de recesión para toda la economía estadounidense, sumada al lobby y las influencias de los grupos bancarios, permitió que las teorías de Schumpeter y cómo el capitalismo se encargaría de generar nuevos ganadores en una nueva industria bancaria fueran botadas a la basura. Así, el gobierno federal de EE.UU. entregó el dinero suficiente como para que los principales bancos sobrevivieran a una crisis que ellos mismos habían generado, con condiciones mínimas, tales como transformarse desde bancos de inversiones a comerciales y aumentar las garantías de los depósitos.

¿Cuáles fueron los resultados? Tras acumular multas por cerca de US$325.000 millones, los principales bancos estadounidense han conseguido a nuestras fechas ganancias gigantescas, que ya ni les hacen recordar los dineros desembolsados a raíz de la crisis. Esto, lo detalló ya el año 2017 el periódico El País (2017): “A diferencia de Europa, donde todavía hay bancos con problemas, en EE.UU. han amasado ya más de un billón de dólares en beneficios desde la crisis. Solo el pasado ejercicio la ganancia neta ascendió a 171.300 millones, según el fondo de garantía de depósitos de EE UU. El tercer trimestre de 2016 fue el mejor de la historia, con 45.600 millones en beneficios”. Ya en el año 2011 se podía ver el resultado de la crisis y el salvataje a los bancos, como también los efectos en el ingreso y su repartición en el país norteamericano. Donde, por un lado, la gran mayoría de la población desempleada a raíz de la crisis había consumido sus ahorros, sufría con salarios que no aumentan y terminaba por ver como sus inversiones inmobiliarias se reducían a nada. Y, en cambio en el otro, toda posible pérdida en inversiones bursátiles realizada por el 1% superior hasta antes de la crisis se recuperaron bastante bien y a buen ritmo luego de la crisis. Además, los sueldos y bonos por desempeño de los altos ejecutivos financieros, salvo por un descenso en 2008, crecieron sin problemas hasta alcanzar en 2010 el mismo ratio de diferencia de 243 a 1 que tenían con el ingreso de un trabajador común hasta antes de la crisis (Stiglitz,2012). La realidad es que, según el último informe de la oficina censal estadounidense, el país presentó en el año 2019 la desigualdad de ingreso más grande de los últimos 50 años. Aunque no es materia de este escrito comentar sobre los problemas que trae consigo una alta desigualdad, principalmente para la democracia, sus instituciones y la cohesión social; cabe destacar que, luego de uno de los más importantes salvatajes en la historia del mundo, la situación que enfrenta hoy la ciudadanía estadounidense resulta peor a la vivida antes de la crisis.

3. El problema de la aerolínea.

No mucho queda de la empresa LAN fundada en 1929 por el gobierno de Chile bajo la dirección de Arturo Merino Benítez. La empresa estatal fue privatizada durante la dictadura de Augusto Pinochet y, tras un revoltijo de fusiones y nuevos negocios, llegó a transformarse en una de las empresas aeronáuticas más importantes del continente americano. Actualmente, su propiedad la comparten: El grupo empresarial Cueto (21,5%), Delta Air Lines (20%), las AFPs (17,6%), Qatar Airways (10%), inversiones extranjeras (9,7%), y otros (21,2%). Según el último informe trimestral de la compañía en 2019, al 31 de diciembre, LATAM contaba con fondos líquidos valorados en US$1.459 millones invertidos en instrumentos a corto plazo, además de una línea de crédito por US$600 millones disponible. Aunque, para el mismo año, la compañía desembolsó en promedio US$124 millones cada mes en sueldos y salarios, la deuda total que presenta la compañía asciende a US$7.200 millones. Este monto importante de deuda es lo que estaría golpeando a la compañía, que se sumado a la fuerte caída en la demanda por vuelos a raíz de la pandemia del COVID-19, la tendrían con poco margen para sobrevivir al periodo. Según LATAM, esto sería el detonante para verse en la obligación de reducir en un 50% el sueldo de su personal y solicitar imperiosamente un salvataje estatal para poder sobrevivir este año, proponiendo emitir un bono de deuda que, en teoría, sería adquirido por el Estado de Chile. Y así, frente a una crisis de esta envergadura, el Estado deudor se ve en la disyuntiva de tener, o no, que contraer más deuda para adquirir obligaciones de una de las empresas más grande del país. ¿Resulta razonable una medida de estas características? A la luz de los hechos, y los aprendizajes históricos, la primera prioridad de todo gobierno debe ser preocuparse de la salud y el sustento de los trabajadores afectados por la situación actual y por las decisiones de los grupos controladores, las cuales han llevado a la compañía a tener tal magnitud de deuda y la insolvencia que se vislumbra para el corto plazo. En segundo lugar, entendiendo la magnitud de la crisis que estamos viendo en este momento, debemos apelar a estrategias alejadas de los dogmas ortodoxos que nos permitan, con una mirada de largo plazo, recuperar nuestras economías y mantener niveles marginales de desempleo. Así, si es que acordamos que el Estado de Chile debe ayudar a la sobrevivencia de LATAM, el foco principal debe ser sustentar los pagos a PYMES que dependen de la compañía, como también sueldos y salarios de los y las trabajadoras. La ayuda debe ser a la empresa, no a los empresarios. Además, bajo la premisa de nunca más permitir que el capital socialice las pérdidas y privatice las ganancias, la vía para salvar a la compañía aérea debiese ser que el Estado entre en su propiedad, inyecte liquidez y coopere en la dirección para sacar a flote a la compañía. De tal forma, futuras ganancias podrán ser repartidas también al Estado de Chile, quién podrá inyectar recursos a políticas que busquen un mejor bienestar social.

¿Valdría la pena endeudar al Estado para comprar parte de la propiedad de LATAM? Aunque, hasta el momento, solo hayamos hablado de una alianza público-privado, de seguro ortodoxos y conservadores levantarán la voz para satanizar la iniciativa estatal, apelarán a inconstitucionalidades, o lo más probable, apelen a la “ineficiencia de la burocracia estatal” para oponerse con uñas y dientes al ingreso del Estado chileno a la propiedad de la compañía. Pero, por un lado, sin negar el tremendo despliegue y éxito que ha tenido la compañía en su internacionalización, el Estado de Chile puede aportar a generar una empresa de transportes sustentable, estratégica, con fuerte inversión en investigación y desarrollo, como también acompañar la coordinación con instituciones científicas y universitarias del país. Si a ojos del lector políticas de esta índole le resultan una fantasía, sería bueno comentar las decisiones que están tomando gobiernos de todo el mundo respecto a cómo ayudar a las aerolíneas de sus respectivos países a superar este momento. El caso más dañado a raíz de arrastre de deudas es el de la compañía italiana Alitalia, la que, lo más probable, pase a control estatal en los próximos días. Respecto a la noruega Norwegian, ha trascendido en la prensa de ese país el que la empresa y el gobierno han sostenido conversaciones apelando al ingreso del Estado a la propiedad. Mientras que en Nueva Zelanda, país al que ministros y Senadores han apelado como modelo de desarrollo a seguir, el gobierno ha decidido prestar dinero líquido a Air New Zeland, con un monto que asciende a cerca de 500 millones de euros. Esto último, considerando que el Estado ya es dueño del 52% de la compañía. En otros lados de mundo, Qatar Airlines es propiedad del reino de Qatar, y la mayor parte de las aerolíneas chinas tienen dentro de su propiedad un porcentaje estatal.

4. Comentarios finales.

Como ya se ha comentado, lo más relevante frente a una crisis de esta envergadura es la necesidad de un Estado fuerte, que no permita que la gran parte de su ciudadanía caiga en desgracia. Sin duda, resulta interesante notar que la industria de transporte aéreo de pasajeros no será la misma después que podamos dimensionar los efectos de la aparición y transmisión del COVID-19 alrededor del mundo. Una situación que amerita tomar decisiones informadas, condicionadas y políticamente coherentes con los desafíos que enfrentarán nuestros países cuando deban, nuevamente, levantarse luego de esta importante crisis económica. Esta llamará a reflexionar sobre los cánones que se nos han impuesto, tanto en materia de privatización de nuestros derechos sociales, como en un modelo de desarrollo económico principalmente basado en explotar recursos naturales y abrirnos desmedidamente al resto del mundo. De seguro un gobierno conservador como el actual estará lejos de tomar medidas del corte que propone este texto, principalmente por la necesidad de defender sus propios intereses, y los de los más ricos del país. Su convicción neoliberal no les permite abandonar sus dogmas subsidiarios, donde el Estado mínimo es para la ciudadanía desprovista de servicios básicos acordes a sus necesidades, pero la tajada grande se la lleva siempre el capital. Por lo mismo, para los ejecutivos de LATAM resulta tan obvio que el Estado chileno deba endeudarse para adquirir deuda de ellos. No obstante, tal decisión debe ser condicionada a que se compartan las ganancias futuras. Las fortunas de sus dueños podrían ayudar bastante en momentos como estos.

Finalmente, es deber de las fuerzas de izquierda dimensionar la magnitud de amarre que tienen nuestros Estados frente a la deuda internacional. Papeles y bonos de países se transan en mercados internacionales, donde apostadores financieros deciden por la estabilidad y facilidad de crédito al que podemos acceder y condicionando nuestro desarrollo. Pero cuando las crisis aparecen son los leviatanes estatales los que salen al rescate de la economía, y eso ni el más libertario de los capitalistas lo puede negar. A su vez, también deberían analizarse las presiones medioambientales, las cuales no han sido explícitamente consideradas en este texto, pero que de seguro comenzarán a repercutir en el mediano plazo considerando las grandes toneladas de gases de invernadero que emiten los aviones. La transformación de la industria será de muy largo aliento y eso significa una oportunidad que debe ser aprovechada, y coordinada, por los gobiernos de todo el mundo.

Bibliografía

Streeck, Wolfgang (2016, p78). Comprando Tiempo, La crisis pospuesta del capitalismo democrático. Capital Intelectual ediciones.

Mazzzucato, Mariana (2019). El Valor de las Cosas, Quién produce y quién gana en la economía global. Taurus ediciones.

El País (2017) Hipotecas subprime: La crisis con la que empezó todo. 6 de agosto del 2017. URL: https://elpais.com/economia/2017/08/05/actualidad/1501927439_342599.html.

Stiglitz, Joseph (2012) El precio de la desigualdad. Debolsillo ediciones.

Datos e informa cuarto trimestre LATAM disponible en URL: http://www.latamairlinesgroup.net/es/results-center.

Felipe Aguilar Mimica

Ingeniero Industrial de la UTFSM y estudiante del Magister en Análisis Económico de la Universidad de Chile. Militante de Comunes.