La moneda sería emitida por un Banco Central Sudamericano, con una capitalización inicial hecha por los países integrantes en proporción a sus respectivas participaciones en el comercio regional. La capitalización se haría con las reservas internacionales de cada país y/o con un impuesto a las exportaciones fuera de la región. La nueva moneda podría utilizarse tanto para el comercio como para los flujos financieros intrarregionales. A los países miembros se les acreditaría una dotación inicial de SUR bajo reglas claras y consensuadas, siendo libres de adoptarla o mantener sus monedas. Los tipos de cambio entre las monedas nacionales y SUR fluctuarían. Los derechos financieros, como las reservas internacionales, también proporcionarían consideración para la emisión equivalente de SUR.

por Fernando Haddad y Gabriel Galípolo

Traducción de Andrés Estefane / Texto original publicado en Folha de S.Paulo, 1 de abril de 2022.

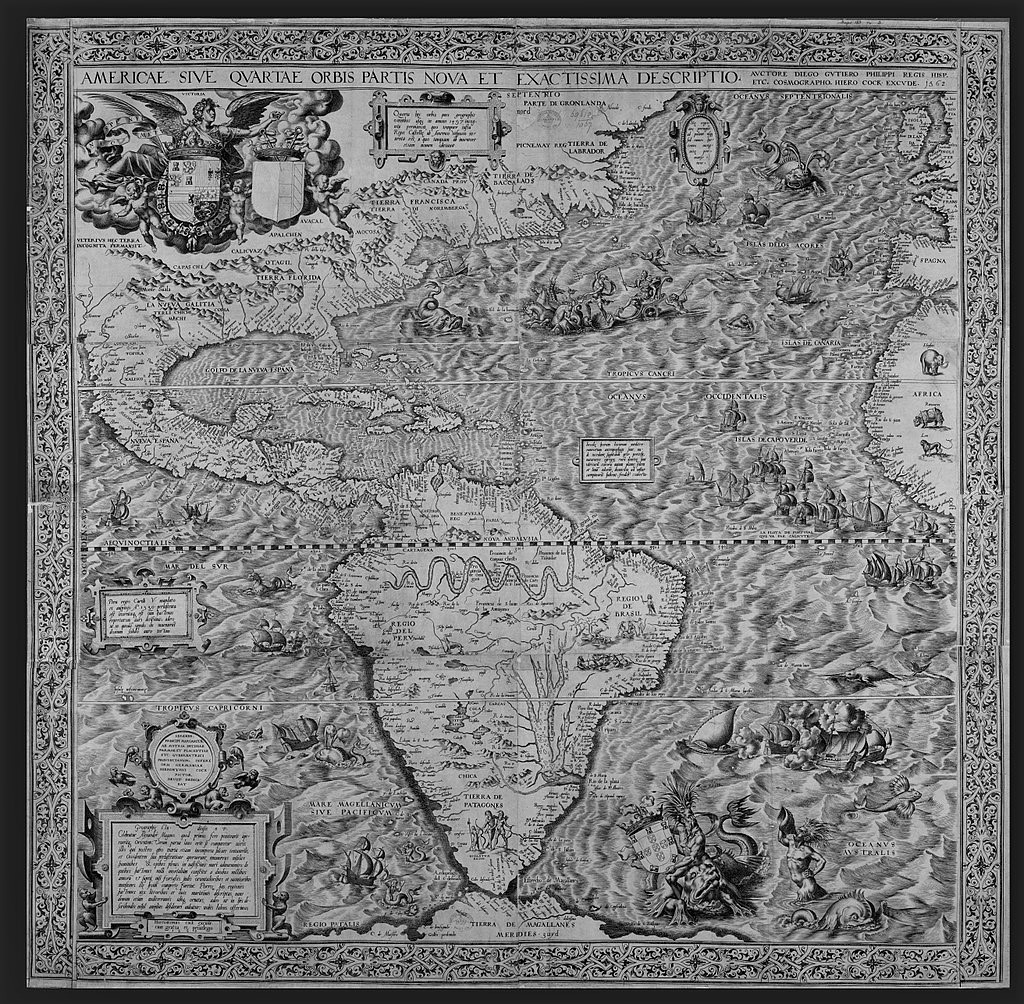

Imagen / Las Américas (Americae Sive Qvartae Orbis Partis Nova Et Exactissima Descriptio), 1562, Diego Gutiérrez.

En los modelos de valoración de activos, los intereses pagados por títulos de deuda emitidos por un gobierno se denominan riesgo soberano o libres de riesgo crediticio, justamente por la capacidad de la autoridad monetaria de emitir los medios de pago para saldar sus obligaciones y deudas, dentro de sus propios ahorros.

Si dentro de cada nación, el Estado y su moneda son soberanos, en las relaciones internacionales la lógica es distinta. En el sistema financiero internacional existe una jerarquía entre las monedas nacionales, y la ubicación del dólar en la franja superior otorga a Estados Unidos el privilegio de emitir la moneda internacional.

El reciente conflicto entre Rusia y Ucrania reavivó temores que se habían diluido hacia final de la Guerra Fría. La posibilidad de una guerra entre potencias nucleares sigue amenazando la existencia humana, y el atropello a la soberanía nacional se cierne como amenaza sobre los Estados que no tienen la misma potencia bélica.

EE.UU. y Europa utilizaron el poder de sus monedas para imponer severas sanciones a Rusia, confiscando reservas internacionales y excluyéndola del sistema de pagos internacionales (SWIFT). Ante la imposibilidad (y la locura) de un enfrentamiento militar con otra potencia nuclear, Biden y sus aliados buscan en el poder de sus monedas formas para aislar y debilitar al enemigo.

No se trata de un ejercicio de poder sin precedentes. En 1979, el alza de las tasas de interés en EE.UU. para reafirmar el poder del dólar como moneda global arrojó a varios países (incluido Brasil y buena parte de América Latina) a una situación de insolvencia. En la crisis de 2008, fue la fortaleza del dólar lo que permitió a la Reserva Federal (FED) sostener los precios en el mercado financiero, ofreciendo liquidez y demandando activos.

El uso del poder monetario a nivel internacional renueva el debate sobre su impacto en la soberanía y capacidad de autodeterminación de los pueblos, especialmente de los países con monedas consideradas inconvertibles. Al no ser aceptados como medio de pago y como depósito de valor en el mercado internacional, sus administradores están más sujetos a las limitaciones que impone la volatilidad del mercado financiero internacional.

Durante la década de 1990, sucesivas crisis mundiales llevaron a varios países latinoamericanos a recurrir al Fondo Monetario Internacional (FMI) para honrar sus pagos en monedas internacionales. El apoyo del FMI generalmente estuvo condicionado al cumplimiento de una serie de “sugerencias” en materia económica.

El 25 de marzo último, el FMI aprobó un nuevo acuerdo con Argentina, el vigésimo segundo desde 1956. Otros países apuestan a la dolarización como forma de estabilización macroeconómica, renunciando a la soberanía monetaria y la autonomía en la ejecución de políticas macroeconómicas. A partir de 2003, Brasil acumuló reservas internacionales y revirtió su posición de deudor a acreedor internacional neto.

Al igual que en las amenazas de guerra, las reservas internacionales funcionan como una defensa de las monedas nacionales, incluso para desalentar ataques. Sin embargo, en nuestra condición de países emergentes o en vías de desarrollo, todavía sufrimos limitaciones económicas derivadas de la fragilidad internacional de nuestras monedas.

Un proyecto de integración que fortalezca a América del Sur, incremente el comercio y la inversión conjunta, es capaz de conformar un bloque económico de mayor relevancia en la economía global y otorgar mayor libertad al deseo democrático, a la definición del destino económico de los participantes y a la expansión de la soberanía monetaria.

La situación no es sencilla dada la profunda heterogeneidad estructural y macroeconómica de los países de la región. Hasta ahora, los intentos de fortalecer y acelerar la integración regional se han basado en la creación de áreas de libre comercio y acuerdos en materia de crédito e infraestructura. Sin embargo, el ritmo de este proceso ha sido lento y ha conocido fases de retroceso.

El inicio de un proceso de integración monetaria en la región es capaz de introducir una nueva dinámica en la consolidación de un bloque económico, ofreciendo a los países las ventajas del acceso y administración conjunta de una moneda con mayor liquidez, válida para las relaciones entre economías que, sumadas, representan mayor peso en el mercado global.

La experiencia monetaria brasileña, como la exitosa implementación de la URV (Unidad de Valor Real), puede proporcionar un paradigma para la creación de una nueva moneda digital sudamericana (SUR), capaz de fortalecer la región.

La moneda sería emitida por un Banco Central Sudamericano, con una capitalización inicial hecha por los países integrantes en proporción a sus respectivas participaciones en el comercio regional. La capitalización se haría con las reservas internacionales de cada país y/o con un impuesto a las exportaciones fuera de la región. La nueva moneda podría utilizarse tanto para el comercio como para los flujos financieros intrarregionales.

A los países miembros se les acreditaría una dotación inicial de SUR bajo reglas claras y consensuadas, siendo libres de adoptarla o mantener sus monedas. Los tipos de cambio entre las monedas nacionales y SUR fluctuarían. Los derechos financieros, como las reservas internacionales, también proporcionarían consideración para la emisión equivalente de SUR.

Es también indispensable un mecanismo de ajuste simétrico entre países con superávit y con déficit. Los recursos de este mecanismo se utilizarán para capitalizar un fondo de la Cámara de Compensación Sudamericana, destinado a financiar la reducción de asimetrías entre economías y promover sinergias entre ellas.

Los países miembros podrán comprar SUR para componer sus reservas internacionales, sin gravar los valores adquiridos. Deben crearse mecanismos para gravar y desincentivar ataques especulativos.

La creación de una moneda sudamericana es la estrategia para acelerar el proceso de integración regional, sirviendo como un poderoso instrumento de coordinación política y económica entre los pueblos sudamericanos. Este es un paso fundamental hacia el fortalecimiento de la soberanía y la gobernanza regional, que sin duda serán decisivas en un mundo nuevo.